合并报表中存货的递延所得税会计处理

- 来源:财会信报

- 关键字:合并报表,递延所得税,存货

- 发布时间:2015-09-30 09:51

合并会计报表与存货相关的递延所得税会计处理主要涉及两个方面:一是内部销售存货中未实现的利润,二是存货跌价准备。本文将对以上两个方面分两种情况进行探讨:一是初次编制合并会计报表时的合并抵销处理,二是连续编制合并会计报表时合并抵销处理。

内部销售存货中未实现利润的财税处理

会计方面,《企业会计准则解释第1号》的第九条中规定:“企业在编制合并财务报表时,因抵消未实现内部销售损益导致合并资产负债表中资产、负债的账面价值与其在所属纳税主体的计税基础之间产生暂时性差异的,在合并资产负债表中应当确认递延所得税资产或递延所得税负债,同时调整合并利润表中的所得税费用”。

税务方面,现行《企业所得税法》第五十二条规定:“国务院另有规定外,企业之间不得合并缴纳企业所得税。”

差异分析:现行税法要求母子公司之间内部交易形成的内部销售利润需要征税,不得合并纳税。而从集团公司角度看,存货内部交易是把存货从一个地方搬运到另一个地方,若未对外销售,集团公司整体不会出现增值,在期末编制合并报表时,需要抵消内部未实现销售损益,按照《企业会计准则第18号——所得税》规定,合并报表中没有售出的存货形成的内部销售利润属于可抵扣的暂时性差异,需要对未实现内部销售利润的抵销确认递延所得税资产。

相关账务处理:

(一)初次编制合并会计报表时

1.抵销内部销售收入:

借:营业收入(内部售价)

贷:营业成本

2.抵销内部销售存货中未实现的利润

借:营业成本

贷:存货(内部购入存货的成本×毛利率)

3.递延所得税处理

借:递延所得税资产

贷:所得税费用

(二)连续编制合并会计报表时

下一年是对个别报表进行业务合并,所以对上期未实现的收益余额还要进行抵销,抵销时相对简单,只将上期已做过的分录再做一遍,但所对用项目略有不同,即将利润表上损益类项目用“未分配利润-年初”替代,资产负债上项目不变。

借:未分配利润-年初

贷:营业成本

借:递延所得税资产

贷:未分配利润-年初

本期实现对外销售的部分抵消处理

借:营业收入(本期销售企业内部销售收入)

贷:营业成本

期末结存未实现利润的抵消

借:营业成本

贷:存货(期末结存内部购入存货的成本×毛利率)

本期抵消已实现销售部分的递延所得税

借:所得税费用

贷:递延所得税资产

存货跌价准备的所得税会计处理

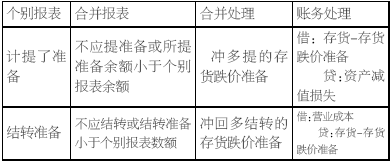

现行会计准则允许计提资产减值准备,但《企业所得税法》第十条规定:在计算应纳税所得额时,未经核定的准备金支出不得扣除。由此产生的暂时性差异在个别财务报表中已经进行了各自的会计处理,但内部存货交易对于存货跌价准备抵消,需要涉及到集团角度存货跌价准备应有余额和子公司角度存货跌价准备应有余额,只有清楚的了解两者的应有余额,才能准确的做出内部存货的出售结转存货跌价准备、期末转回存货跌价准备以及本期多计提的存货跌价准备等的调整分录。关于存货跌价准备合并会计处理如下:

连续编制合并报表,抵销上期内部存货相关的减值准备时,只作上年同样的分录,不同的是将损益类项目“资产减值损失”和“营业成本”等项目替换为“未分配利润—年初”即可。

合并报表编制时适用税率的确定

无论初次编制合并会计报表还是连续编制合并报表,只要涉及到内部销售存货中未实现的利润或者存货减值准备余额的变动,都应当根据适用税法规定,按照所得税准则,按预期收回该资产或清偿该负债期间的适用所得税税率为基础确定递延所得税资产和负债。当集团内部适用税率不同,进行合并报表的所得税处理时,应当分别就不同资产、负债所属纳税主体的适用税率,按照所得税准则的规定确定递延所得税资产或负债。

案例解析

(一)首次编制合并会计报表时

母公司2008年向子公司销售商品100件A产品,每件售价4元,每件成本2元,子公司2008年对外销售A产品20件,其余部分形成期末存货,当年年底A产品每件可变现净值3万元,子公司按单个存货项目计提存货跌价准备,存货跌价准备在结转销售成本时结转;税法规定,企业的存货以历史成本作为计税基础,母子公司企业所得税率都为25%。2008年与存货相关的合并抵消分录如下:

1.抵销子公司存货中包含的内部利润

借:营业收入 400(100×4)

借:营业成本240

贷:存货 160[80×(4-2)]

2.税法上认可的存货内部销售的成本为80×4=320元,会计上存货内部销售合并报表的账面价值为80×2=160元,这就形成了可抵扣的暂时性差异320-160=160元,确认内部销售存货利润形成的递延所得税资产

借:递延所得税资产 40(160×25%)

贷:所得税费用40

3.2008年子公司计提减值=80×(4-3)=80,集团公司角度可变现净值3元大于成本2元,不需要计提减值,所以合并报表应该抵销子公司计提的存货减值准备

借:存货-存货跌价准备80[80×(4-3)]

贷:资产减值损失80

4.抵销子公司计提存货减值准备确认的递延所得税资产

借:所得税费用 20(80×25%)

贷:递延所得税资产20当然,也可以将第2和第4步分录合并处理如下:

借:递延所得税资产 20[(160-80)×25%]

贷:所得税费用20

(二)连续编制合并会计报表时

接上例,子公司2009年对外销售A产品40件,其余部分形成期末存货,当年年底A产品每件可变现净值2.5万元,2009年与存货相关的合并抵消分录如下:

1.抵消A产品上年影响数:

借:未分配利润—年初160

贷:营业成本160

借:存货-存货跌价准备80

贷:未分配利润-年初80

借:递延所得税资产 20[(160-80)×25%]

贷:未分配利润-年初20

2.抵消40件未对外销售形成期末存货的产品本年影响数:

借:营业成本 80[40×(4-2)]

贷:存货80

由于另40件产品已实现了对外销售,不再存在可抵扣的暂时性差异,抵消已实现销售存货的内部收益对所得税的影响

借:所得税费用 20(80×25%)

贷:递延所得税资产20

3.抵消本期出售40件产品存货跌价准备

借:营业成本 40[40×(4-3)]

贷:存货-存货跌价准备40

由于子公司按单个存货项目计提存货跌价准备,40件已销售存货跌价准备产生的暂时性差异也应随之转销

借:递延所得税资产 10(40×25%)

贷:所得税费用10

4.2009年子公司对所剩40件存货计提减值=40×(3-2.5)=20,集团公司可变现净值2.5元大于成本2元,不需要计提减值,所以合并报表应该抵销子公司计提的存货减值准备

借:存货-存货跌价准备20

贷:资产减值损失20

抵消子公司计提存货跌价准备确认的递延所得税

借:所得税费用 5(20×25%)

贷:递延所得税资产5

或者将第2、3、4步递延所得税合并调整为:

借:所得税费用 15(80+20-40)×25%

贷:递延所得税资产15

(三)连续编制合并会计报表时

接上例,子公司2010年对外销售A产品20件,其余部分形成期末存货,当年年底A产品每件可变现净值回升为4.5万元,2008年与存货相关的合并抵消分录如下:

1、抵消A产品上年影响数:

借:未分配利润—年初80

贷:营业成本80

借:存货-存货跌价准备 60(80+20-40)

贷:未分配利润-年初60

借:递延所得税资产 5(20-15)

贷:未分配利润-年初5

2、抵销本期库存20件A产品内部销售存货中未实现的利润:

借:营业成本40

贷:存货40

抵消另20件已实现对外销售A产品转销的递延所得税

借:所得税费用 10(40×25%)

贷:递延所得税资产10

3.2010年末可变现净值回升,子公司可变现净值大于成本价,所以子公司将2010年初存货跌价准备账面余额60元全部冲回,冲回时已销售的部分计入“营业成本”项目,未销售形成期末存货的的部分计入“资产减值损失”项目

借:资产减值损失30

营业成本30

贷:存货-存货跌价准备60

2010年末存货跌价准备账面余额为0,不再存在暂时性差异,抵消子公司冲回存货跌价准备调整的递延所得税资产

借:递延所得税资产 15(60×25%)

贷:所得税费用15

或者将第2、3步递延所得税合并调整为:

借:递延所得税资产 5(60-40)×25%

贷:所得税费用5

至此,由存货跌价准备形成的暂时性差异为0,存货跌价准备确认的递延所得税资产账面余额也为为0。

2010年末递延所得税资产账面余额为5+5=10元,全部是未实现销售期末存货内部收益产生的40元暂时性差异确认的递延所得税。

文 孙蕊 秦文娇

关注读览天下微信,

100万篇深度好文,

等你来看……

关注读览天下微信,

100万篇深度好文,

等你来看……